お役立ち情報

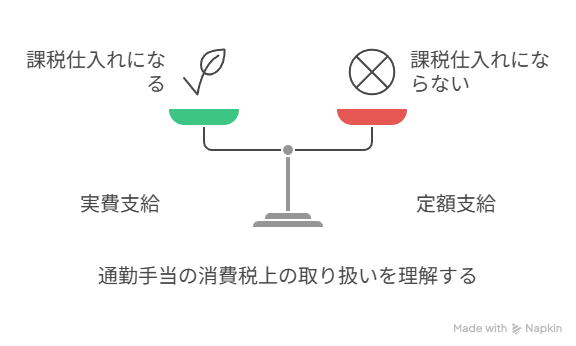

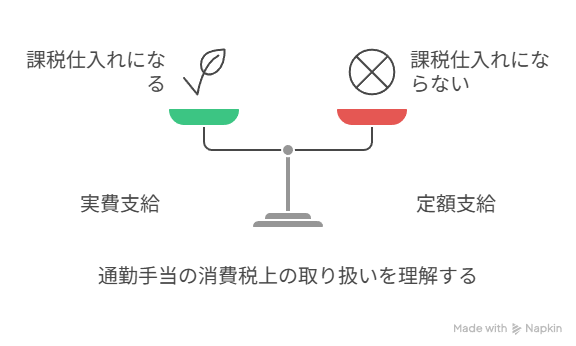

定額の通勤手当、消費税の控除はできる?

こんにちは、税理士の森本です。

今回は「実費でない通勤手当」と消費税の関係について解説します。

✅ 結論

実費でない定額の通勤手当は、仕入税額控・・・(続きはこちら)

消費税の申告件数が約9割増加 2割特例適用の申告者は73万人

国税庁が公表した2023年分の確定申告状況によると、インボイス制度の導入に伴い、消費税の申告件数と納税額が大幅に増加し、以下のような傾向が見られます。

1・・・(続きはこちら)

6月から実施される定額減税 給与明細に減税額明記を義務付け

2024年6月から定額減税制度が始まり、すべての納税者に一定額の減税が提供されます。

従業員の給与明細には、減税額を明記することが義務付けられました。これにより・・・(続きはこちら)

2024年度税制改正法案が成立 所得税の定額減税の実施など

2024年度税制改正における所得税法等の一部改正法案及び地方税法等の一部改正法案が3月28日、参院本会議で賛成多数で可決、成立しました。

両法律案は、一部を・・・(続きはこちら)

小企業の借入に関する調査結果 借入金残高減少は3年連続上昇

日本政策金融公庫が、取引先企業を対象に昨年12月中旬に実施した「小企業の借入に関する調査」結果(有効回答数5861社)によると、金融機関からの借入金残高の増減が1・・・(続きはこちら)

国民負担率は45.1%となる見通し 租税負担率26.7%で2年連続低下

財務省は、国民負担率が、2024年度予算では23年度実績見込みから1.0ポイント減の45.1%と3年連続低下する見通しと発表ました。国民所得の伸びが大きく、社会保障負担も・・・(続きはこちら)

24年税制改正≪賃上げ促進税制を強化し3年延長≫ 中小企業に5年間の繰越控除創設

2024年度税制改正の柱の一つは、賃上げ促進税制の強化があります。

全法人向けの措置について見直した上で、その適用期限を3年延長します。 見直しは、原則の・・・(続きはこちら)

24年度与党税制改正大綱を公表 定額減税や賃上げ税制強化が柱

2024年度与党税制改正大綱が12月14日、公表されました。

来年度税制改正では、物価上昇を上回る賃金上昇の実現を最優先課題としました。

1人当たり4万円の所得税・・・(続きはこちら)

効率的・効果的な所得税調査実施 追徴税額は過去最高の1368億円

国税庁が公表した「2022事務年度の所得税等調査」結果によると、今年6月までの1年間の所得税調査は、前事務年度に比べ6.3%増の約63万8千件行われました。そのうち33・・・(続きはこちら)

法人税申告オンライン利用率9割 キャッシュレス納付割合が35.9%

国税庁が発表した2022年度におけるオンライン手続きの利用率についてお役立ち情報です。

主要7手続きのオンライン利用率は、

「法人税申告」が91.1%と9割を超え・・・(続きはこちら)